:到释放,另一方面能拓展气力输送产品的应用领域。由于目前产业体系的升级转型使得更多行业在生产的全部过程中对物料的纯度要求、输送效率及环境保护等问题愈加重视,而气力输送具有高效和清洁生产的优势,因此气力输送系统的应用领域将会持续扩张,整体市场具备较大的发展空间。目前公司具备面向其他领域拓展的技术能。”

1.事件:2024年8月26日,博隆技术发布2024年半年度报告:2024年上半年实现收入3.68亿元,同比下降34.86%,实现归母净利润0.99亿元,同比下降25.91%,实现扣非归母净利润0.75亿元,同比下降41.10%。

2.投资要点:受客户项目进度影响,公司2024年H1营收和净利润同比均有一定下滑,但Q2业绩回暖,且在手订单充足。

3.据公司披露的2024年半年度报告,公司2024年H1营收和利润同比下滑,主要系公司营业收入大部分来自于大项目,各期分布不均衡,且大型项目的执行周期通常在两年以上,公司部分已交货的大项目受客户实施进度等因素影响还没完成验收,因此营业收入低于去年同期,并使得净利润也有下滑;但Q2相较Q1业绩回暖,营收环比提升59.15%,归母净利润环比提升153.57%。

5.截至2024年6月30日,公司合同负债23.20亿元,同比增加了43.30%,相较于Q1末增加了11.68%,在手订单49.20亿元,充足的订单水平可以较好地支撑公司未来两年的业绩。

6.此外公司现金流情况较好,2024年1-6月经营活动产生的现金流量净额3.53亿元,较去年同期上升95.06%,主要系项目执行过程中客户预付款增加。

7.从毛利率来看,公司2024H1综合毛利率为30.10%,同比小幅下滑1.53pct,其中成套系统、单一功能部件、部件备件及服务毛利率分别是33.19%、12.11%和30.26%;境内毛利率30.48%,高于境外毛利率的18.58%。

8.国内新建项目和旧项目的改造推动行业需求保持比较高景气度,叠加海外市场开拓,公司增长可期。

9.1)国内市场:一方面,石化、化工行业向大型化、炼化一体化方向转变发展方式与经济转型,且国内目前聚烯烃仍存在较大供需缺口,国产化提速和产能扩张,石化、化工建设项目方兴未艾,聚烯烃下游资本开支继续上行,新建的大型项目持续增加。

10.另一方面,聚烯烃等化工装置的主要设备常规使用的寿命在30年以内,上世纪八、九十年代建设投产的一大批装置进入更新和改造的时间窗口,据公司2024年半年度报告数据显示,未来五年中央企业预计安排大规模设备更新改造总投资超3万亿元;同时今年7月,工信部等九部门印发了《精细化工产业创新发展实施方案(2024—2027年)》,精细化工行业将迎来产业转变发展方式与经济转型的历史机遇期,我们预计未来相关项目改扩建需求将持续释放。

11.2)海外市场:公司实施“BLOOM”和“GSBI”双品牌战略,加快提升在海外的品牌知名度;同时海外市场中俄罗斯、中东等主要产油国家有聚烯烃产能扩张的需求,随公司加快海外市场的渠道建设,将进一步打开其增量空间。

盈利预测和投资评级:国内市场新建项目和改造旧项目的双重需求,及海外主要产油国市场的产能扩张,行业未来几年景气度维持较高水准;公司领先的技术优势和储备,可以向有机硅、食品等新领域拓展,多重增量助力公司未来的业绩增长。

公司上半年由于客户收入确认问题收入下滑,但考虑到公司在手订单饱满、订单确认季节性,暂不下调2024年全年业绩预期。

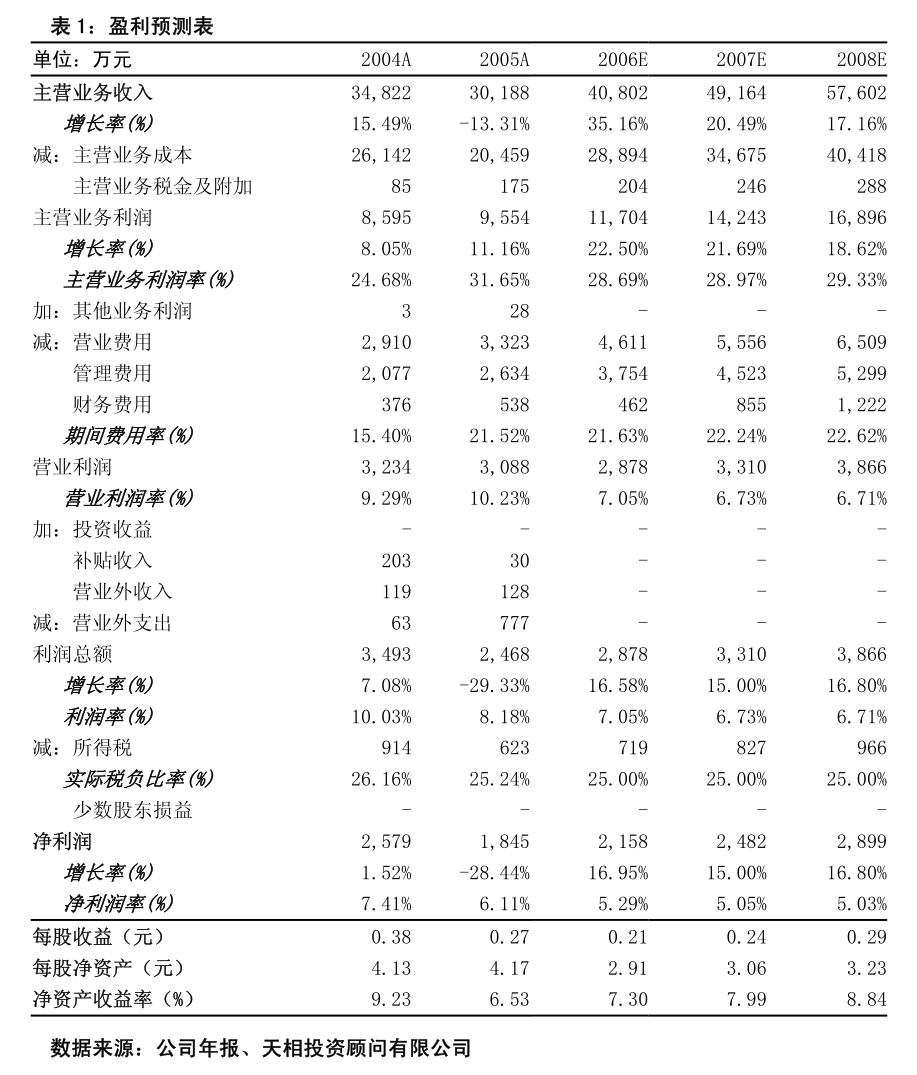

我们预计公司2024-2026年营业收入为16.2/22.3/27.3亿元,2024-2026年归母纯利润是3.42/4.78/5.68亿元,对应PE为12.2/8.7/7.3倍,考虑到公司业绩受下游客户验收进度的影响,我们下调评级,给予“增持”评级。

风险提示:1)宏观环境变化;2)新签订单下降;3)收入过度集中于石化行业;4)应收账款坏账风险;5)供应商过度集中;6)汇率风险。

平安证券-安集科技-688019-产品研发及市场拓展顺利,24H1公司扣非净利润持续增长

申万宏源-精研科技-300709-国内2Q24折叠屏销量+125%,上半年预计扭亏为盈

东方财富证券-诚益通-300430-2024年中报点评:业绩略有波动,盈利能力提升

本网站用于投资学习与研究用途,如果您的文章和报告不愿意在我们平台展示,请联系我们,谢谢!